一人or二人で借りる? 共働き世帯の住宅ローン選び

ファイナンシャルプランナーの風呂内先生に、今時の夫婦がチェックすべき「夫婦二人で考える住宅ローン」についてわかりやすく教えていただきました。

風呂内 亜矢先生 プロフィール(※取材当時)

1級ファイナンシャル・プランニング技能士(国家資格)

CFP®認定者、宅地建物取引士

2013年、ファイナンシャルプランナーとして独立。現在はテレビ、ラジオ、雑誌、新聞などで「お金に関する情報」を精力的に発信中。

著書『貯金80万円、独身の私にもできた! 自宅マンションを買って「お金の不安」に備える方法』、『デキる女は「抜け目」ない』など。

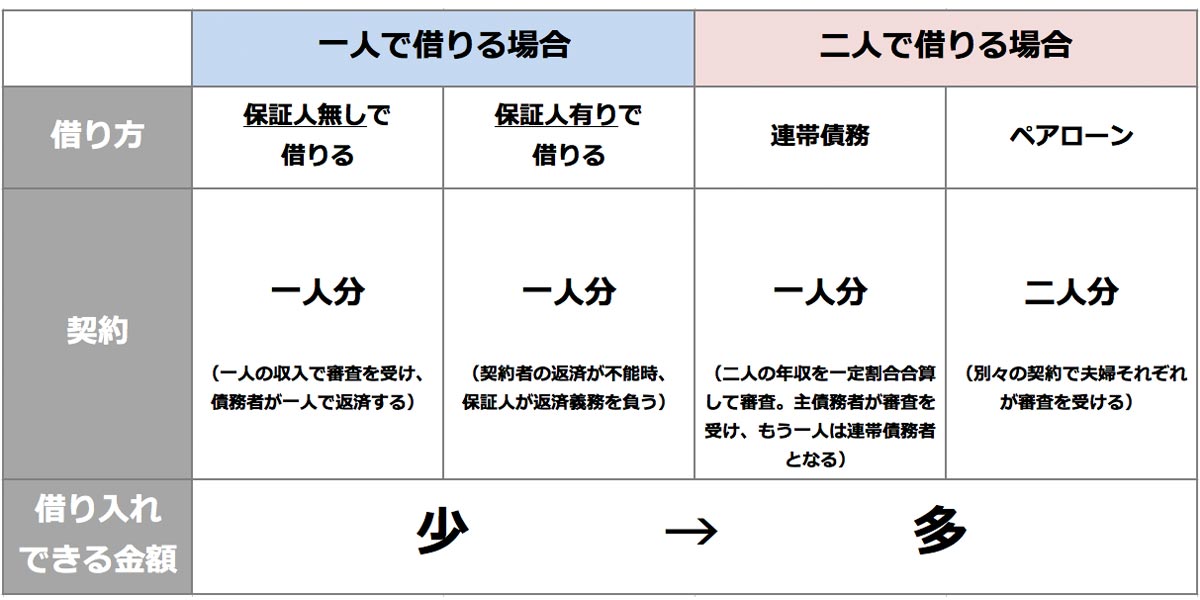

—住宅ローンを組むとき、一人で借りる場合と二人で借りる場合でそれぞれどのような借り方がありますか。

一人で借りる場合、保証料を払うなどすることで個人の保証人を必要としないケースも多いです。賃貸物件を借りる場合は保証人を準備する必要があることが多いため、少し意外な感じがするかもしれません。本人の収入に対して借り入れしようとしている金額が大きい場合などでは連帯保証人を求められる場合があります。

二人で借りる場合だと大きく、連帯債務とペアローンという2つの借り方があります。連帯債務だとローン契約は1つになり、夫または妻が契約者となり審査を受けます。連帯債務者(契約者ではない者)の収入を一定割合合算して審査することになります。ペアローンの場合はローン契約が2つに分かれ、夫婦がそれぞれに審査を受けることになります。

一人で保証人なく借りることにくらべて連帯保証をつける、連帯債務、ペアローンで借りるなどすると通常は借り入れできる金額が多くなります。

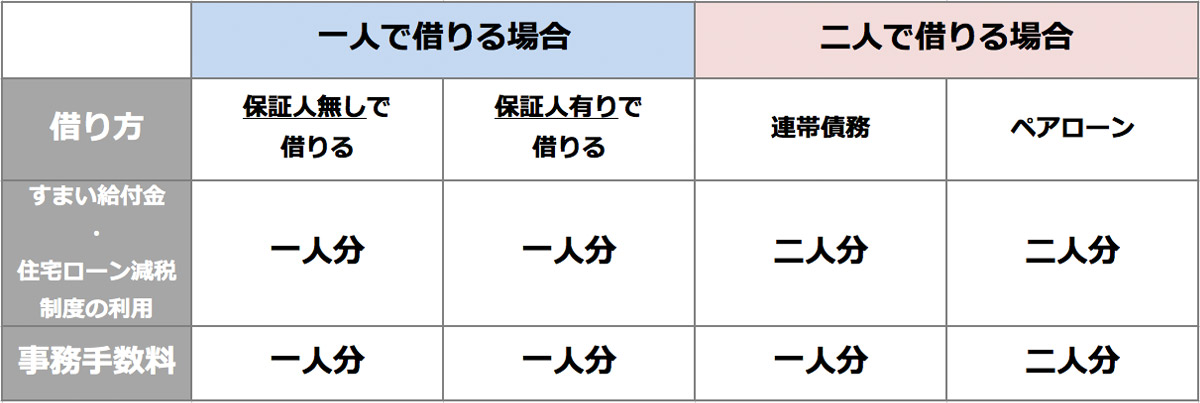

—住宅ローン控除やすまい給付金の額などは変わりますか。

一人で借りて連帯保証をつけたとしても住宅ローン減税やすまい給付金は借りた本人しか利用できません。

連帯債務やペアローンについてはそれぞれが返済する金額に応じて二人とも制度を利用できます。さらに連帯債務の場合はローン契約が1つであるため、事務手数料は一人分となります。

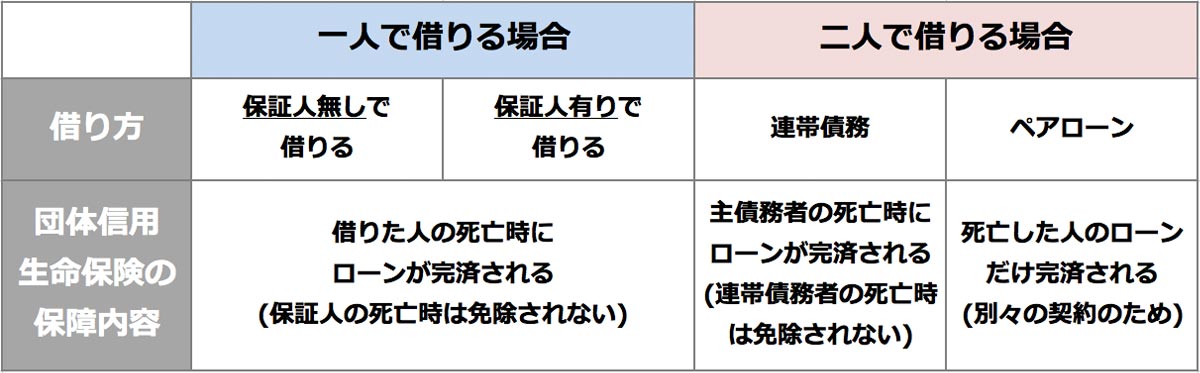

—団体信用生命保険の保証内容も変わりますか。

一人で借りるケースで、借入をした本人に万が一のことがあった場合、団体信用生命保険の保険金でローンが完済されます。

連帯債務の場合はローン契約は1つです。団体信用生命保険は借入をした本人に対してのみ適用されます。例えば夫の名義で住宅ローンを借り、妻が連帯債務者となっている場合、夫がなくなった場合はローンが完済されます。一方、連帯債務者の妻がなくなった場合は団体信用生命保険の適用はないため、ローンはそのまま残ります。

ペアローンの場合は、例えば夫婦の場合、夫と妻がそれぞれに住宅ローンを借りることになります。夫が亡くなった場合は夫のローンは完済され、妻のローンは残ります。妻が亡くなった場合も同じで夫のローンのみが残ります。

一人で連帯保証なしで借りる場合に比べ、連帯保証や連帯債務、ペアローンでは2人に収入があることを加味した上で借入額を決定します。つまり、片方の収入が減る、仕事を辞める、といったことがあれば家計に占める返済の負担が重くなってしまう恐れもあります。今後の働き方も踏まえて検討できると安心です。

—制度を利用する際の注意点はありますか。

住宅ローン減税を夫婦共に受けられるように連帯債務やペアローンを検討する場合も多いですが、住宅ローン減税は所得税や住民税が減額される制度です。収入が下がるなどして所得税・住民税そのものが減ってしまうと当初想定していた減税効果を充分に受けられなくなってしまう場合もあるため注意が必要です。

連帯債務に比べ、ペアローンの場合、夫婦それぞれが審査に通る必要があります。そのため、夫婦が共にフルタイムで働いている場合はペアローンを検討することが多いかもしれません。連帯債務の場合は契約者本人にしか団体信用生命保険がかからないため、連帯債務者に万が一のことがあった場合、返済が続けられるのかを考えて選択するのが良いと思います。

—夫婦二人で借りる際、どちらかがパートや派遣社員でも借りることはできますか。

通常、借りることができます。パートや派遣社員としての収入をどの程度加算するかは金融機関によって異なります。正社員同士の夫婦であっても妻の収入を6割でみるなど、満額で計算しない場合もあります(ペアローンの場合には、それぞれが借入金額を返済できるか審査をすることになるため一般的には各人の満額で審査)。勤続年数や収入の金額など、総合的な判断になります。

—育児中に子育てを優先して、どちらかが仕事を変えたり勤務時間を減らす予定がある場合、最適な借り方などあれば教えてください。

ペアローンや連帯債務の返済割合を、収入が減った場合でも返せる金額に設定しておくことは大切です。また、変化に対応するためには住宅ローンの借入期間を短くしすぎないこともポイントになります。

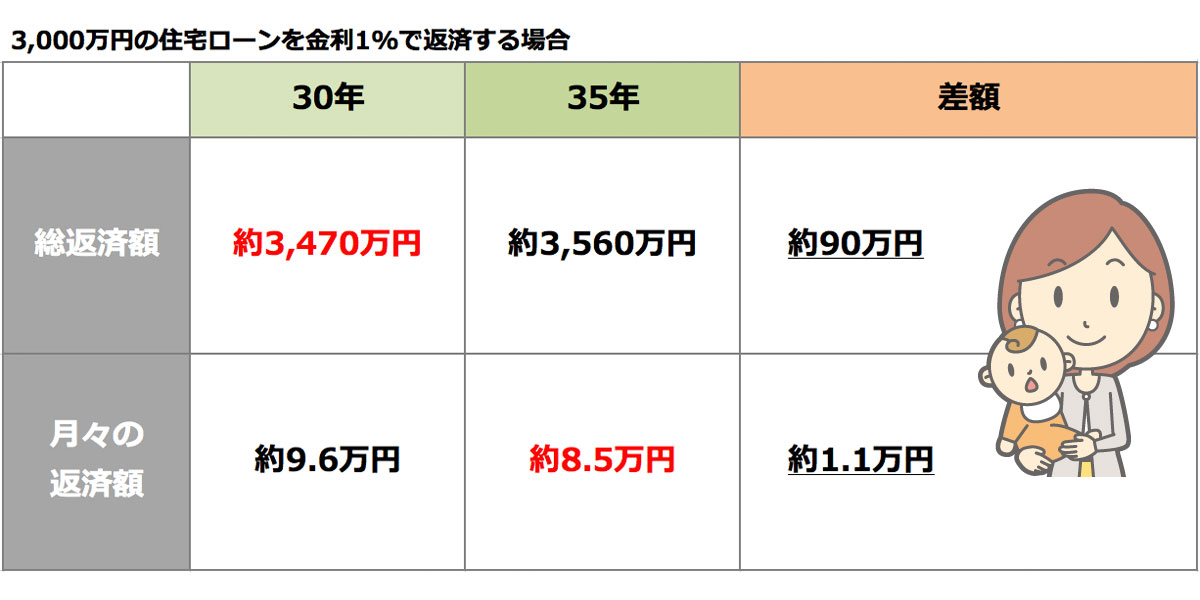

住宅ローンの返済期間は短い方が総返済額を抑えることができます。例えば3,000万円の住宅ローンを金利1%で返済する場合の総返済額は35年だと約3,560万円、30年だと約3,470万円と約90万円違います。一方、月々の返済額は35年の場合で約8.5万円、30年の場合で約9.6万円と約1.1万円違います。返済額全体で90万円を抑えることも魅力的ですが、収入に変化があった場合は毎月の1.1万円の違いが大きく感じる瞬間もあります。総返済額と毎月の返済額、両方を確認して無理のない返済期間を検討するのが良いと思います。

ローンの完済予定が60歳や65歳を超える場合は、その年齢の時点でいくらの住宅ローンが残ることになるのかをチェックしておくことも大切です。

金利の低さが魅力的な変動金利を選ぶ場合、金利が上昇した場合に繰上返済を行うことで毎月の返済額を抑える、といった対応が必要になるケースもあります。変動金利の金利上昇、定年退職時の住宅ローン残高については、対応できるよう貯蓄で備えをしておくことも大切です。

—「子どもが産まれてからの数年間は育児に専念したい」と、どちらかが専業主婦(夫)になる可能性があっても借りて大丈夫ですか。また、他にも借り方はありますか。

既に妊娠している場合や産休中、育休中の場合には住宅ローンの審査をする際、妻の収入を合算することが難しいケースが多いです。まだ妊娠をしているわけでなく、将来の予定として考える場合には、専業主婦(夫)になった場合にも続けられる返済額であるかどうかというところが大切です。

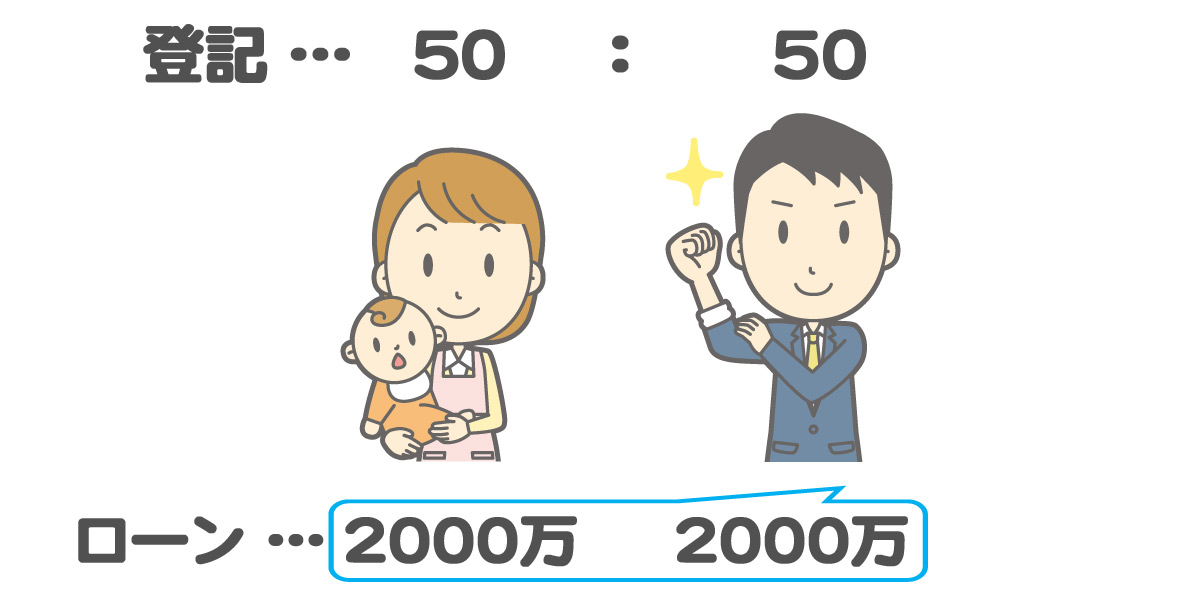

通常、実際に住宅ローンを返済する金額と住宅の持ち分が一致していない場合、贈与とみなされてしまいます。例えば、夫婦が2,000万円ずつ住宅ローン(ペアローン)を組んで4,000万円の物件を購入した場合、持ち分は50対50で不動産登記することになります。夫婦どちらかが途中で仕事を辞め、仕事を続けている方が両方の返済を行うような場合、登記されている持ち分と、実際のお金の負担割合が違ってしまうため、その分は贈与とみなされ贈与税がかかる場合があります。例えば、一方が頭金として資金を負担し、残りは仕事を続ける方の単独のローンとしてお金を出し合う方法もあるため、共にローンを組むこと以外の選択肢も含めて検討すると良いと思います。

住宅ローンを借りすぎてしまうことを防ぐ、環境の変化があっても無理なく返していける、というところを重視する場合、夫か妻、どちらかの単独名義で借入ができる範囲内の物件に絞って探すということも選択肢の1つです。

婚姻期間が20年以上になれば、住宅または住宅を取得するための金銭を2,000万円(その年の基礎控除も含めると2,110万円)、非課税で贈与することができるようになります。今はどちらかが単独名義で購入しても、婚姻期間が20年を超えてから、住宅の持分のうち2,000万円分を名義人の方に非課税で贈与するという形で自宅の持ち分を割り振ることもできるということです。

複数の選択肢を検討しつつ、長い目で見て無理のない方法を選べると心強いですね。

—ありがとうございました。

いかがだったでしょうか。夫婦共働きで住宅購入を検討する際、住宅ローンの借り方は単純に収入の多い方の返済シミュレーションだけで考えるのではなく、子育ての方針やライフスタイルの変化を見越してじっくり話し合ってみてください。

お問い合わせ

お問い合わせ

大規模物件特集

大規模物件特集